Een SPAC staat voor Special Purpose Acquisition Company en is in feite een lege huls die naar de beurs gebracht wordt. Deze lege huls heeft als doel kapitaal uit de markt te halen waarmee vervolgens een bestaand bedrijf overgenomen kan worden. Doormiddel van een fusie tussen de lege huls en het bedrijf ontstaat er een aan de beursgenoteerde onderneming (beursnotering).

Voorbeeld: Een investeerder richt een SPAC op en brengt hiervoor 25 miljoen aandelen uit voor €10,- euro per stuk. Met de 250 miljoen aan kapitaal (een blanco cheque) wordt vervolgens een geschikt bedrijf gezocht om over te nemen.

Doorgaans wordt een SPAC opgericht door een investeerder met ervaring in een bepaalde industrie of sector. Vervolgens gaat de investeerder met zijn expertise opzoek naar een geschikte overnamekandidaat.

Inhoud

Wat is het voordeel van een SPAC?

Om een bedrijf naar de beurs te brengen moet je voldoen aan strenge regels en richtlijnen. Het verkrijgen van een beursnotering kost vaak veel tijd en geld. Omdat een SPAC een lege huls betreft is goedkeuring vaak snel geregeld.

- Voor bedrijven is een SPAC een goedkope en snelle manier voor een beursnotering. Een traditionele beursgang kost veel geld en kan door de vele regels enkele maanden of jaren duren;

- Investeren is erg laagdrempelig en bovendien goedkoop. Een aandeel kost in veel gevallen €10,- euro. In tegenstelling tot een reguliere beursgang kunnen ook particuliere beleggers direct investeren in een SPAC;

- Als belegger zit je voorin de trein. Je hebt een hoog risico maar daar staat de kans op een hoge beloning tegenover. Je zult voor een tientje maar investeren in de nieuwe Apple of Tesla;

- Een SPAC moet binnen twee jaar de overname hebben afgerond. Jij als aandeelhouder hebt hierin de keus. Gaan alle aandeelhouders akkoord, dan gaat het fusiebedrijf naar de beurs. En als de fusie niet lukt, dan krijg je als aandeelhouder je geld terug.

Wat zijn de nadelen van een SPAC?

Een SPAC hoeft aan minder regels te voldoen en wordt ook niet aan exact dezelfde controles onderworpen als bij een normale beursgang.

- Omdat een SPAC een lege huls is en het bedrijf dat met het kapitaal moet worden overgenomen nog onbekend is, weet je als belegger eigenlijk niet zo goed waarin je investeert. Je loopt dan ook een verhoogd risico;

- Vaak heeft een SPAC geen goed gedefinieerd overnamedoel. Je zult als belegger blind moeten vertrouwen op de oprichters. Je gaat ervan uit dat zij de juiste overnamekandidaat zullen vinden;

- Als een overname lang uitblijft en tijd op begint te raken kan de oprichter minder kieskeurig worden. Er bestaat dan een grotere kans dat er een minder goed bedrijf wordt overgenomen.

Waar moet je bij een SPAC op letten?

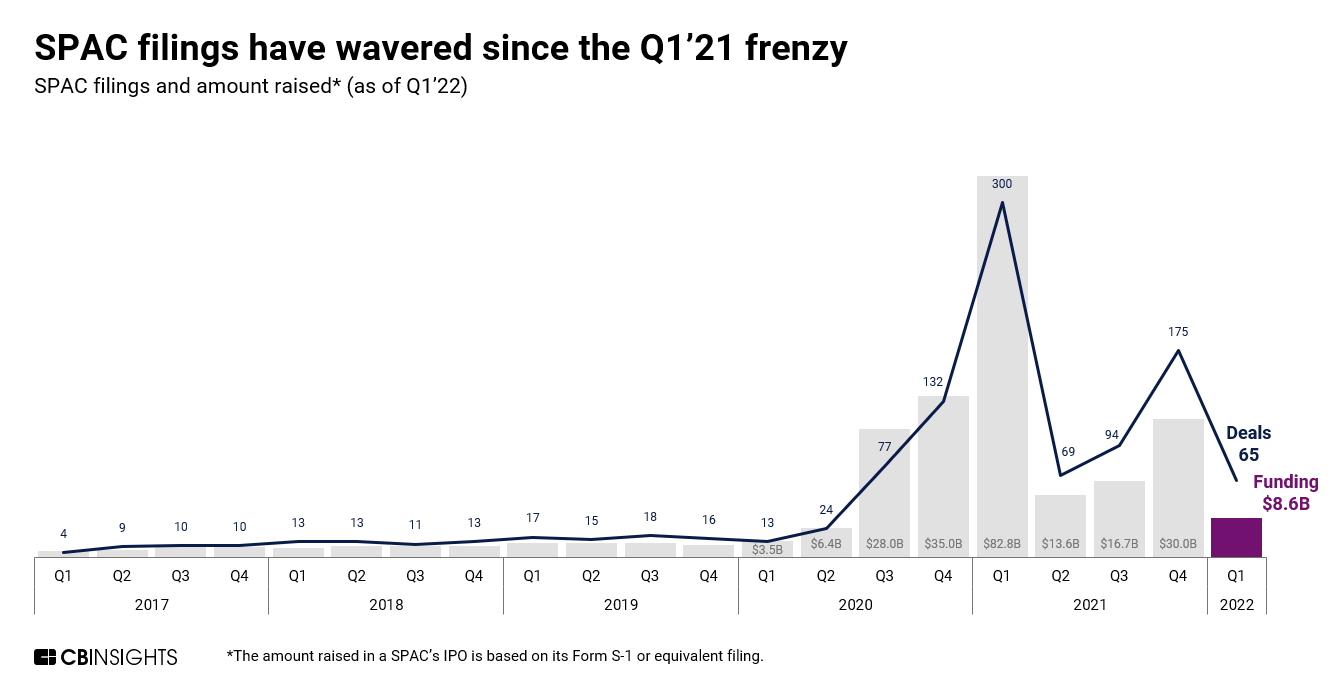

Rond SPAC’s is er het afgelopen jaar een enorme hype ontstaan. Alleen het woord trekt massa’s beleggers aan. Niet alleen is er een wildgroei ontstaan, iedereen wil mee doen en is bang de trein te missen.

- De hype rond SPAC’s kan ervoor zorgen dat aandelen al snel voor veel meer dan €10,- euro worden verhandeld. De kans op verlies is dan ook aanzienlijk indien de koers weer daalt als de hype is afgekoeld;

- Als de koers na bekendmaking van de overnamekandidaat en afronding van de fusie is opgelopen nemen veel beleggers winst en stappen weer uit;

- Minder dan 30% van de SPAC’s is op langere termijn winstgevend.

Beleggen in een SPAC is en blijft risicovol. Met het verhoogde risico is ook de kans op een hoog rendement bij een goede overname reëel. Hoe dan ook, doe goed onderzoek naar de oprichters van de SPAC voordat je besluit te investeren!

Welke SPAC’s zijn er?

Enkele succesvolle SPACS van het afgelopen jaar zijn o.a. Nikola (NKLA), DraftKings (DKNG) en in Nederland CM.com (CMCOM). Meer informatie over toekomstige SPAC’s kun je vinden op Spac Track.

Reacties